Вы взяли кредит под 12% годовых - кажется, всё просто. Но через полгода выясняется, что переплатили на 20% больше, чем ожидали. Почему? Потому что вы не посчитали эффективную ставку. Это не маркетинговый термин - это ваша реальная цена кредита. И если вы её игнорируете, вы платите за то, что вам не говорят прямо.

Что такое эффективная ставка и почему она важна

Эффективная процентная ставка - это не та цифра, которую рекламируют банки. Это то, сколько вы реально заплатите за кредит за год, включая всё: проценты, страховки, комиссии за выдачу, обслуживание счёта, СМС-уведомления, даже штрафы за досрочное погашение. Всё это складывается в одну сумму, и из неё считается годовая ставка - именно она и называется эффективной.

В России с 2014 года банки обязаны раскрывать эту ставку по закону. Но не все делают это честно. Где-то она написана мелким шрифтом в приложении к договору, где-то - в личном кабинете, а где-то её вообще не показывают до момента подписания. По данным НАФИ, только 35% договоров содержат чёткую информацию об эффективной ставке. Остальные - играют в прятки.

Разница между номинальной и эффективной ставкой - не мелочь. В среднем она составляет 4-5 процентных пункта для потребительских кредитов. Для кредитных карт - до 8 пунктов. То есть, если вам предлагают 10%, на деле вы платите 14-18%. А если в кредит включена обязательная страховка - ставка может взлететь до 20% и выше.

Как считается эффективная ставка - простой пример

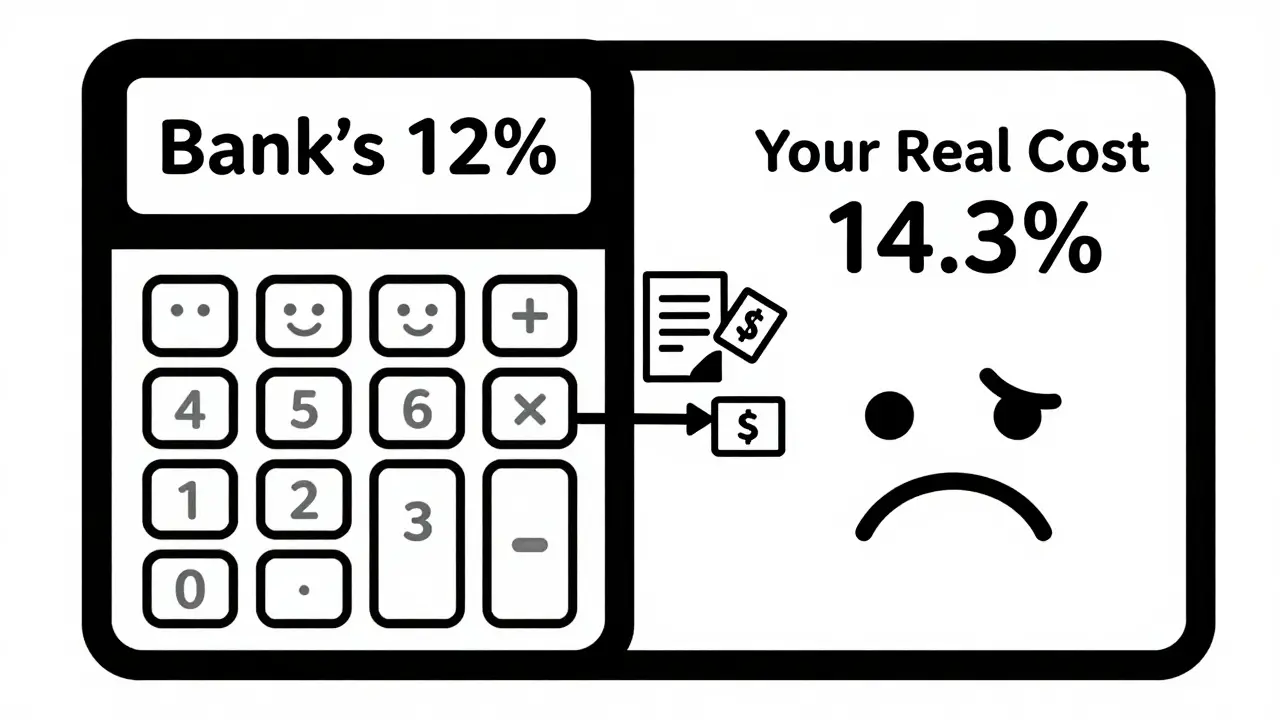

Представьте, что вы берёте кредит на 300 000 рублей на 12 месяцев под 12% годовых. По расчётам банка, ежемесячный платёж - 26 655 рублей. Всего за год вы выплатите 319 860 рублей. Казалось бы, всё честно - 12% годовых.

Но в договоре есть два скрытых пункта:

- Комиссия за выдачу кредита - 1% от суммы, то есть 3 000 рублей (выплачиваются сразу при получении денег).

- Обязательная страховка - 1% в год, то есть 3 000 рублей (оплачивается раз в год).

Теперь считаем реальную сумму выплат:

- Ежемесячные платежи: 319 860 рублей

- Комиссия за выдачу: 3 000 рублей

- Страховка: 3 000 рублей

- Итого: 325 860 рублей

Первоначальная сумма кредита - 300 000 рублей. Разница - 25 860 рублей. Это и есть ваша реальная переплата. Чтобы найти эффективную ставку, нужно посчитать, какой процент от 300 000 рублей составляет 25 860 рублей за год. Это примерно 14,3%.

Вот и всё. 12% - это маркетинг. 14,3% - ваша реальная цена. И банк вам это не скажет, пока вы не спросите. А если вы не спросите - вы заплатите.

Как рассчитать эффективную ставку самому

Не нужно верить на слово банку. Вы можете посчитать всё сами - и сделать это за пять минут. Есть два простых способа.

Способ 1: Формула в Excel

Откройте Excel или Google Таблицы. Введите:

- В ячейку A1:

=СТАВКА(12; -26655; 300000)*12

Где:

- 12 - количество месяцев

- -26655 - ежемесячный платёж (минус, потому что это ваши деньги, уходящие из кошелька)

- 300000 - сумма кредита

Результат: 12%. Но это ещё не всё. Теперь нужно учесть комиссии и страховку. В Excel это делается так:

- В ячейку A2:

=СТАВКА(12; -26655; 297000)*12

Почему 297 000? Потому что вы получили 300 000, но сразу отдали 3 000 рублей комиссии - значит, реально вы получили 297 000. А платите вы по-прежнему 26 655 в месяц. Результат: 14,3%.

Если у вас ещё и страховка - добавьте её к общей сумме выплат. В Excel это сложнее, но можно: просто увеличьте ежемесячный платёж на 250 рублей (3 000 / 12), и снова запустите формулу. Получите точную ставку.

Способ 2: Простая формула

Если Excel не ваш конёк - используйте эту формулу:

Эффективная ставка = [(Общая сумма выплат / Сумма кредита) - 1] : (срок в годах) × 100

Пример:

- Общая сумма выплат: 325 860

- Сумма кредита: 300 000

- Срок: 1 год

Расчёт: (325 860 / 300 000 - 1) / 1 × 100 = 8,62% - это неверно.

Ошибка? Да. Формула выше работает только если платежи равномерные и вы платите только проценты. Но в реальности вы платите аннуитет - и тут нужен учёт временной стоимости денег. Поэтому Excel - лучший выбор.

Что ещё может скрываться в кредитном договоре

Комиссии и страховки - это не всё. Вот что ещё может увеличить вашу ставку:

- Комиссия за открытие счёта (даже если он «бесплатный»)

- Плата за СМС-информирование - 50-150 рублей в месяц

- Комиссия за досрочное погашение - до 3% от суммы

- Плата за выдачу наличных через банкомат - 1-3% от суммы

- Обязательная страховка жизни или здоровья - даже если вы не хотите её покупать

- Плата за «техническое сопровождение» - скрытая комиссия в 0,5-1%

По данным ЦБ РФ, в среднем в одном кредитном договоре 3-7 скрытых платежей. Каждый из них - как капля воды. Но вместе они создают поток, который уносит ваши деньги.

Как не попасться на уловки

Вот что делать, чтобы не переплачивать:

- Запрашивайте полный график платежей - по закону банк обязан его предоставить. В нём должны быть расписаны все суммы: проценты, комиссии, страховки. Если его нет - не подписывайте договор.

- Считайте эффективную ставку сами - используйте Excel. Не верьте на слово менеджеру.

- Откажитесь от ненужной страховки - если она не обязательна по закону (например, при ипотеке - да, при потребительском - нет), вы можете её не покупать. Банк не имеет права отказать в кредите за отказ от страховки. Это нарушение закона.

- Сравнивайте не по номинальной ставке - сравнивайте по эффективной. Даже если один банк предлагает 11%, а другой - 13%, но у первого есть комиссия 2%, а у второго - 0,5%, то второй может быть дешевле.

- Ищите банки с калькулятором эффективной ставки - с 2023 года Сбербанк, ВТБ и Альфа-Банк добавили их на сайты и в приложениях. Просто введите сумму, срок, и он покажет реальную ставку с учётом всех платежей.

Почему это работает - реальный пример

В 2023 году заемщик из Тюмени, Александр, хотел взять кредит на 150 000 рублей на 12 месяцев. Два банка предлагали:

- Сбербанк: 12,5% годовых, комиссия 1% (1 500 руб.), страховка 1,5% (2 250 руб.)

- ВТБ: 13,2% годовых, комиссия 0,5% (750 руб.), страховка - опциональная, можно отказаться

Александр отказался от страховки в ВТБ. Считал эффективную ставку:

- Сбербанк: 12,5% + 1% + 1,5% = 15,6%

- ВТБ: 13,2% + 0,5% = 13,7%

Он выбрал ВТБ. Переплата по Сберу была бы 23 250 рублей, по ВТБ - 18 500 рублей. Разница - 4 750 рублей. За год. И всё - потому что он не повелся на номинальную ставку.

Что меняется в 2026 году

Регуляторы понимают, что люди теряют миллиарды из-за скрытых платежей. С 2023 года банки обязаны размещать калькуляторы эффективной ставки на сайтах. В 2024 году планируют внедрить QR-коды в рекламе - просто наведи камеру телефона - и сразу видишь реальную ставку. К 2026 году, по прогнозу АКРА, банки перестанут рекламировать номинальную ставку вообще. Она станет второстепенной. Эффективная - главной.

Это не просто улучшение. Это смена парадигмы. Банки больше не смогут обманывать. А вы - сможете выбирать честно.

Вывод: не верьте цифрам - проверяйте

Номинальная ставка - это фокус. Эффективная - это реальность. 68% россиян не считают её. И переплачивают в среднем на 23% от суммы кредита. Вы не должны быть одним из них.

Запомните: если вы не знаете эффективную ставку - вы не знаете, сколько платите. И это не ваша вина. Это система, которая работает против вас. Но вы можете её обойти. Просто посчитайте. Просто спросите. Просто не подписывайте, пока не убедитесь.

Кредит - это не подарок. Это долг. И вы должны знать, во сколько он вам обойдётся. Не на словах. Не в рекламе. А в цифрах. С точностью до рубля.

Что делать, если банк не показывает эффективную ставку?

По закону №353-ФЗ банк обязан раскрывать эффективную ставку в рекламе и в договоре. Если он этого не делает - требуйте письменное объяснение. Если отказывают - подавайте жалобу в ЦБ РФ через сайт banki.ru или в Роспотребнадзор. Это не пустая формальность - такие жалобы приводят к штрафам банкам и изменению условий для всех клиентов.

Можно ли отказаться от обязательной страховки при кредите?

Да, если это не ипотека или автокредит под залог. По закону, банк не может отказать в кредите за отказ от страховки жизни или здоровья. Это незаконно. Если вам говорят иное - требуйте письменный отказ и обращайтесь в ЦБ. Многие банки всё равно включают страховку в договор, но вы можете подать заявление на её аннулирование в течение 14 дней после подписания - и вернуть деньги.

Почему эффективная ставка выше, чем номинальная, даже без страховки?

Потому что комиссии за выдачу, обслуживание счёта или СМС-уведомления уменьшают сумму, которую вы реально получаете. Например, если вам дают 100 000 рублей, но берут 2 000 рублей комиссии - вы получаете 98 000. Но платить вы должны по полной сумме - 100 000. Значит, вы платите проценты не на 98 000, а на 100 000. Это и увеличивает реальную ставку. Даже без страховки - комиссии уже делают ставку выше.

Как проверить, правильно ли посчитана ставка в договоре?

Сравните цифры в графике платежей с тем, что вы получили на руки. Если сумма всех выплат (проценты + комиссии + страховки) делится на сумму кредита и даёт ставку выше, чем в договоре - значит, банк ошибся или скрывает платежи. Используйте формулу Excel =СТАВКА(кпер; плт; пс)*12. Если результат не совпадает - требуйте разъяснений. Всё должно сходиться.

Сколько стоит один процент эффективной ставки?

На кредит в 500 000 рублей на 3 года один процент - это примерно 15 000 рублей. То есть, если вы выберете кредит с эффективной ставкой 14%, а не 16%, вы сэкономите 30 000 рублей за три года. Это как дополнительный отпуск или новая техника. Не пренебрегайте этим.

JACK KARASYUK

Спасибо за развернутый разбор. Я сам недавно столкнулся с этим - взял кредит под 11%, а потом понял, что реально плачу 16%. Думал, банк меня обманул, а оказалось, просто не знал про эффективную ставку. Теперь всегда проверяю через Excel.

Olha Tikhonova

Это не «разбор», а элементарная грамотность. Люди, которые не умеют читать договоры - не жертвы системы, а сами виноваты. Если не знаете, что такое эффективная ставка - не берите кредит. Просто. Без оправданий. Без «я не знал».

Женя шенфельд

Да, всё верно, но хочу добавить: даже если вы считаете через Excel, не забывайте про налоги. Некоторые страховки - это не просто «плата», а ещё и непрозрачные налоговые операции. Банки часто включают в них НДС, который потом не возвращают. Проверяйте чеки - в договоре этого не написано. И да, спасибо за статью, реально полезно.

Andrey Karpov

Всё это - западный менталитет. У нас всегда так было. Банки - не враги, а партнёры. Если ты не хочешь платить - не бери кредит. А если хочешь - не жалуйся. Сами виноваты, что не знаете, как работает российская финансовая система. Не надо нам тут западные формулы навязывать.

Надежда Начинкина

Ого, спасибо за такой подробный пост! 🙌 Я только что пересчитала свой кредит по вашему методу - оказалось, что переплачиваю на 8 тысяч в год! 💸 Немедленно написала в банк - отказываюсь от страховки. Уже ответили, что всё оформят в течение 3 дней. Вы - настоящий герой! ❤️

Vladimir Nikolaev

Все эти формулы - херня. Просто возьми кредит в МКК, там 1% в день - и всё. Банки тормознутые. Я взял 100к на 30 дней - заплатил 3к и всё. Ни страховок, ни комиссий, ни херни. И не надо сидеть с Excel. Жизнь короткая, братан. Не трать её на подсчёты.

Stanislav Fatul

Ты не понимаешь, как это работает. Все эти цифры - просто маркетинг. Я работал в банке 7 лет. Они не просто скрывают ставки - они создают иллюзию выгоды. Даже если ты считаешь всё правильно - они найдут способ вставить тебе ещё одну комиссию через 2 месяца. Это не ошибка - это бизнес-модель. И ты не победишь её. Просто живи с этим.

Алексей Елин

А как быть, если в договоре написано, что страховка - опциональная, но менеджер говорит, что без неё не одобрят? Я уже 3 раза отказывался - и каждый раз отказ в кредите. Это же нарушение закона, но никто не наказывает. Есть ли реальный способ доказать это? Может, кто-то подавал жалобу в ЦБ? Поделитесь опытом.

JACK KARASYUK

Ответ на @216: Да, я подавал. В ЦБ пришёл ответ через 18 дней - банк получил предписание. Через неделю мне одобрили кредит без страховки. В жалобе приложил скриншоты диалогов с менеджером. Даже если кажется, что это бесполезно - пиши. Система работает, но медленно.