Вы мечтаете о своей квартире, но не знаете, с чего начать? Сколько нужно зарабатывать? Какой банк выбрать? Почему одни покупают жильё за 2 месяца, а другие годами топчутся на одном этапе? Это руководство - для вас. Ни одной лишней фразы. Только то, что реально нужно знать, чтобы пройти путь от первой мысли до ключей в руках.

Почему ипотека - это не страшно, а просто инструмент

В 2026 году каждая вторая семья в России покупает жильё через ипотеку. Это не привилегия богатых, а стандартный способ обрести дом. Всё началось с АИЖК в 1999 году, а сегодня 65% россиян живут в квартирах, купленных в кредит. Средняя ставка по стандартной ипотеке - 11.5-14.5%. Звучит много? Сравните с потребительским кредитом: там 18-25%. Без ипотеки вы бы накапливали на квартиру 15-20 лет. С ипотекой - 10-20 лет, но уже с жильём в собственности. Главное - не переплачивать.

Сколько вы можете позволить себе

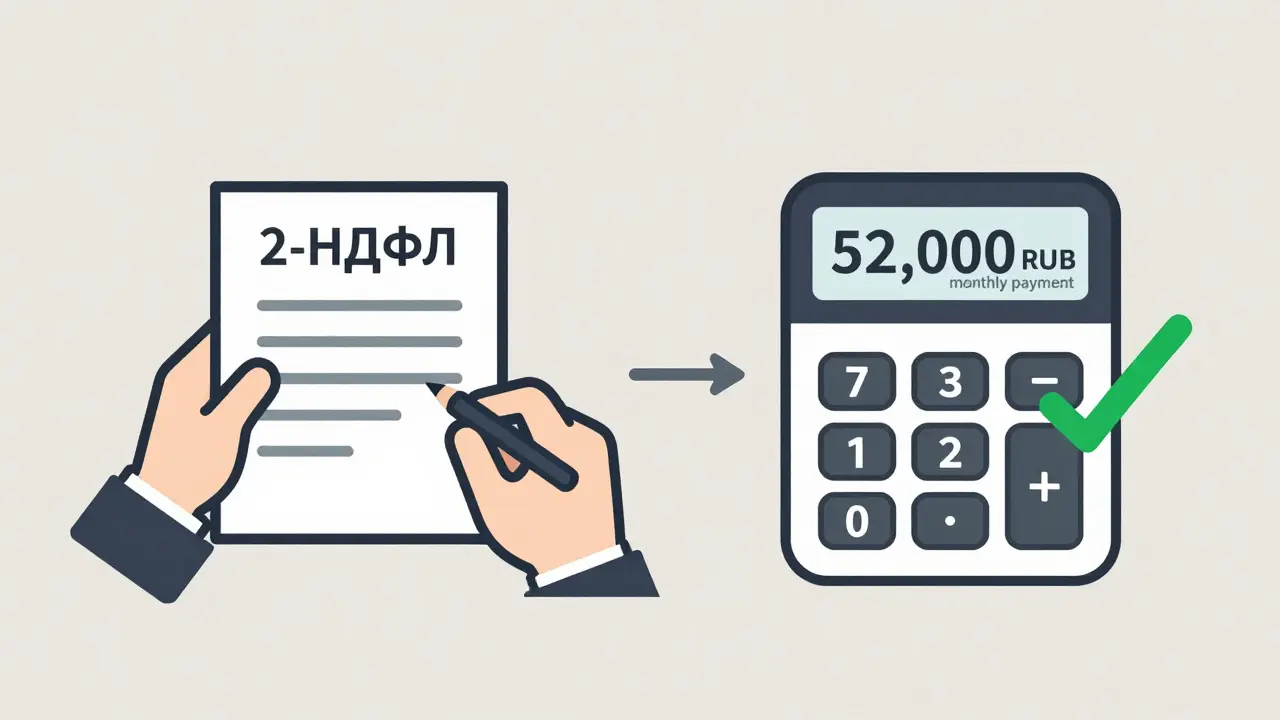

Не смотрите на цену квартиры. Смотрите на платеж. Банк не спрашивает: «Сколько вы хотите потратить?» - он спрашивает: «Сколько вы можете платить?»

Правило простое: ежемесячный платеж по ипотеке не должен превышать 40% от общего дохода семьи. Если вы зарабатываете 80 000 рублей в месяц, а ваша супруга - 50 000, то общий доход - 130 000. 40% от этого - 52 000. Это ваш максимум. Не 60 000. Не 70 000. 52 000. Это включает все кредиты: авто, микрозаймы, студенческие. Если у вас уже есть кредит на 10 000, то на ипотеку остаётся 42 000.

Банки требуют, чтобы ваш доход был в 1.5-2 раза больше платежа. То есть, если вы хотите платить 40 000, то ваш доход должен быть не меньше 60 000-80 000. Это не правило, а защита от банкротства. И да, это проверяется. Даже если вы работаете неофициально - вам нужно подтверждение. Справка 2-НДФЛ, выписка с зарплатной карты, или даже налоговая декларация. 32% новичков теряют месяцы, потому что не подготовили документы на доход.

Сколько нужно на первоначальный взнос

Многие думают: «Нужно 30%». Нет. Минимум - 10-15%. Для стандартных программ - 15%. Для льготных - 10%. А в некоторых случаях - вообще 0%.

Что такое льготные программы? Это не мифы. Это реальность:

- Семейная ипотека: ставка от 5.5% при рождении второго ребёнка. Первый взнос - от 10%.

- IT-ипотека: для работников IT-сферы. Ставка 6-7%, первый взнос - 15%, но государство компенсирует часть процентов.

- Дальневосточная ипотека: ставка 2% при покупке в ДФО. Первый взнос - 10%.

- Материнский капитал: можно использовать как часть первоначального взноса. Это не просто «дополнительно» - это сокращает вашу необходимую сумму в 2-3 раза.

Если вы не знаете, какие программы доступны - зайдите на сайт Госуслуги государственная платформа для подачи заявок на льготные ипотечные программы. Там есть калькулятор. Введите возраст, доход, количество детей - и система покажет, какие программы вам подходят. Это экономит месяцы.

Как выбрать банк - не по рекламе, а по реальным условиям

Сбербанк - не всегда лучший. ВТБ - не всегда худший. Это не вопрос бренда. Это вопрос условий.

Вот что реально важно:

| Банк | Ставка (базовая) | Первоначальный взнос | Срок рассмотрения | Особенности |

|---|---|---|---|---|

| Сбербанк | 11.5% | 15% | 1-2 дня (онлайн) | Самый быстрый онлайн-процесс. Страхование жизни - обязательно. |

| ВТБ | 12.7% | 15% | 2-5 дней | Принимает квартиры на ранних стадиях строительства. Гибкие требования к дому. |

| Газпромбанк | 11.8% | 15% | 1-3 дня | Скидка 0.5-0.7% для сотрудников партнёров. Жёсткая проверка кредитной истории. |

| Райффайзенбанк | 12.2% | 15% | 2-4 дня | Полное онлайн-оформление. Минимум бумаг. |

Сбербанк - лидер по скорости. Если вы хотите получить одобрение за 2 дня - он ваш выбор. ВТБ - если вы хотите купить квартиру в новостройке, где ещё не сданы все коммуникации. Газпромбанк - если вы работаете в компании-партнёре. Не берите кредит в банке, который вам не подходит, просто потому что он «самый известный».

Что банк не скажет: требования к квартире

Вы нашли квартиру. Красивая. Уютная. На 5-м этаже. Всё идеально - пока банк не отказал.

Банки не принимают:

- Квартиры в домах, признанных аварийными или подлежащими сносу (даже если вы не знали об этом).

- Дома без центрального отопления, газа, водоснабжения или канализации.

- Квартиры с незарегистрированными перепланировками (например, снесённая перегородка между кухней и комнатой).

- Дома старше 30 лет без капитального ремонта (в некоторых банках - старше 20 лет).

- Квартиры с неполным пакетом документов (например, нет технического плана).

Почему это важно? Потому что 42% отказов происходят именно на этом этапе. Вы выбираете квартиру, подаёте документы, проходите оценку - и в последний момент банк говорит: «Дом не подходит». Вы теряете 15-20 дней. И это не ваша вина. Это ваша неподготовленность.

Решение? Зайдите на сайт Росреестр и проверьте статус дома. Ищите «Технический план» и «Категория объекта». Если там написано «непригоден для проживания» - даже не думайте. Попросите у агентства копию выписки из ЕГРН. Это бесплатно.

Этапы: от заявки до ключей - пошагово

Всё это не хаос. Есть чёткий порядок. Следуйте ему. Не прыгайте через шаги.

- Оцените свои возможности - сколько вы можете платить? Сколько у вас есть на первоначальный взнос? (1-3 дня)

- Подберите банк - сравните ставки, требования, скорость. Не забудьте про льготные программы. (3-5 дней)

- Подайте заявку на предварительное одобрение - вы получите кредитный лимит, действующий 90 дней. Это ваш «билет» на выбор квартиры. (1-5 дней)

- Найдите квартиру - только ту, что соответствует требованиям банка. Не выбирайте по эмоциям. (10-30 дней)

- Подготовьте документы - паспорт, СНИЛС, справка о доходах, выписка из ЕГРН, техплан, брачный договор (если есть). (3-7 дней)

- Закажите оценку квартиры - банк назначит аккредитованную компанию. Это платно - около 5 000 рублей. (3-5 дней)

- Получите окончательное одобрение - банк подтверждает, что квартира подходит, и вы готовы к сделке. (1-3 дня)

- Оформите страхование - имущества (обязательно) и жизни (часто обязательно). (1-2 дня)

- Подпишите договоры - кредитный и купли-продажи. Это делается в одном месте. (1 день)

- Зарегистрируйте сделку в Росреестре - 7 рабочих дней. После этого вы - собственник. Ключи выдают после регистрации. (7 дней)

Общий срок: 55-75 рабочих дней. Если вы всё делаете быстро - 45 дней. Если тяните - 4 месяца. Не откладывайте.

Скрытые расходы: что ещё вам придётся платить

Ставка 11.5% - это не всё. Есть ещё:

- Страхование имущества - 0.3-0.7% от суммы кредита в год. Это обязательно. Без него - отказ.

- Страхование жизни - 0.5-1% в год. Не всегда обязательно, но если вы его не берёте - банк поднимет ставку на 0.5-1 п.п.

- Оценка квартиры - 3 000-8 000 рублей. Платите вы.

- Регистрация сделки - 2 000 рублей (за Росреестр).

- Комиссия за выдачу кредита - 0-1% (в некоторых банках). Проверяйте.

Эти расходы могут добавить 1-2% к реальной ставке. Аналитик Сергей Хестанов говорит: «Банки скрывают полную стоимость. Они показывают 11.5%, а вы платите 12.7%». Требуйте расчёт «полной стоимости кредита» (ПСК) - она есть в каждом договоре. Сравнивайте по ПСК, а не по ставке.

Что меняется в 2026 году - что вам выгодно

С 1 марта 2026 года стартует «Зелёная ипотека» программа с пониженной ставкой 9.5% для энергоэффективных домов класса А и В. Это дома с утеплением, энергосберегающими окнами, системами рекуперации. Они дороже, но дешевле в эксплуатации. Если вы выбираете новостройку - спросите: «Какой класс энергоэффективности?»

С 1 июля 2026 года упрощается выкуп доли у созаемщика. Это важно для молодых семей: если один из партнёров уходит из брака, вы не будете тянуться за годами судов, чтобы стать собственником.

ЦБ РФ прогнозирует снижение ключевой ставки до 9.5% к концу 2026 года. Это значит - ипотека станет ещё дешевле. Средняя ставка может упасть до 10.8-13.2%. Не торопитесь. Если вы не срочно - подождите до осени.

Почему люди терпят неудачи

78% успешных сделок - это люди, которые действовали по плану. 42% неудач - это люди, которые:

- Выбрали квартиру, не проверив статус дома в Росреестре.

- Не подтвердили доход - и получили отказ на этапе одобрения.

- Взяли кредит на максимальную сумму - и не смогли платить после рождения ребёнка или потери работы.

- Не читали договор - и не знали, что страхование жизни обязательно.

- Поверили «дешёвой» ипотеке от микрофинансовых организаций - а потом оказались в долговой яме.

Эксперт Елена Дробышева говорит: «Оптимальная нагрузка - 40%. 50% - уже риск. 60% - катастрофа». Не пытайтесь взять квартиру «на всё». Всегда оставляйте запас. 10-15% от дохода - на ремонт, на непредвиденное, на жизнь.

Что делать, если отказали

Отказ - это не конец. Это сигнал. Спросите: «Почему?»

- Если отказ из-за дохода - подождите 6 месяцев, поднимите зарплату, добавьте созаемщика.

- Если из-за кредитной истории - погасите все долги, даже мелкие, и подождите 3-6 месяцев.

- Если из-за квартиры - выберите другую. Не пытайтесь переубедить банк.

Смените банк. Не все одинаковы. Если Сбербанк отказал - попробуйте ВТБ. Если ВТБ - попробуйте Газпромбанк. Каждый банк имеет свою «зону комфорта».

Можно ли взять ипотеку без первоначального взноса?

Да, но только в рамках льготных программ. Например, семейная ипотека или IT-ипотека позволяют использовать материнский капитал как первоначальный взнос. В некоторых случаях - субсидии от региона. Прямого «без взноса» нет - даже в льготных программах требуется минимум 10%. Но это не значит, что вы должны иметь 10% на руках. Вы можете использовать средства, которые уже есть - например, маткапитал или субсидии.

Сколько времени занимает оформление ипотеки?

В среднем - 55-75 рабочих дней. Это от момента подачи заявки до получения ключей. Если всё идёт быстро - можно уложиться в 45 дней. Но если вы медлите с выбором квартиры или не подготовили документы - срок может растянуться до 4 месяцев. Главное - не тяните. Каждый этап имеет срок: предварительное одобрение действует 90 дней. Если не успеваете - придётся проходить всё заново.

Можно ли взять ипотеку на вторичку?

Да, но с ограничениями. Дом не должен быть аварийным, должен иметь все коммуникации (вода, газ, отопление, канализация), и не должен быть старше 30 лет без капитального ремонта. Некоторые банки принимают дома до 50 лет, но только если они в хорошем состоянии. Вторичка сложнее в оценке - потому что банк требует больше документов и проверяет историю сделок. Но это вполне реально. 60% всех ипотечных сделок - именно на вторичном рынке.

Что делать, если я потерял работу после оформления ипотеки?

Немедленно обращайтесь в банк. Многие банки в 2026 году предлагают «отложенные платежи» - например, при рождении ребёнка, потере работы или болезни. Вы можете на 3-6 месяцев перевести платежи в «режим минимальных выплат» или даже приостановить их. Но только если вы сделали это до просрочки. Если вы не платите 3 месяца - банк начнёт процедуру изъятия квартиры. Не ждите - звоните сразу.

Стоит ли брать ипотеку, если я не уверен в стабильности работы?

Нет, если ваша работа нестабильна. Ипотека - это долгосрочная обязательность. Если вы работаете в сфере, где возможны сокращения (например, IT, маркетинг, фриланс), и у вас нет резерва на 6-12 месяцев, лучше подождать. Даже если ставка низкая - если вы не можете платить, квартира будет продана на торгах. Лучше снять жильё, накопить, устроиться на стабильную работу - и только потом брать ипотеку. Не торопитесь ради «удобства».

Что дальше

Вы не просто купили квартиру. Вы начали новую жизнь. Но это только начало. Теперь:

- Сохраняйте все документы - на 5 лет.

- Следите за ставкой ЦБ - если она падает, вы можете перекредитоваться.

- Проверяйте ежегодно страхование - не дайте банку автоматически продлить дорогой полис.

- Планируйте досрочное погашение - даже по 10 000 в месяц ускоряют срок кредита на 3-5 лет.

Ипотека - это не конец. Это старт. Сделайте его правильно - и ваш дом станет не долгом, а основой для будущего.