Если вы suddenly не можете платить ипотеку - это не приговор. Многие россияне оказывались в такой же ситуации: потеря работы, болезнь, снижение дохода. Главное - не игнорировать проблему. Банк не будет сам звонить и предлагать помощь. Вы должны действовать первым. Чем раньше обратитесь - тем больше шансов сохранить квартиру.

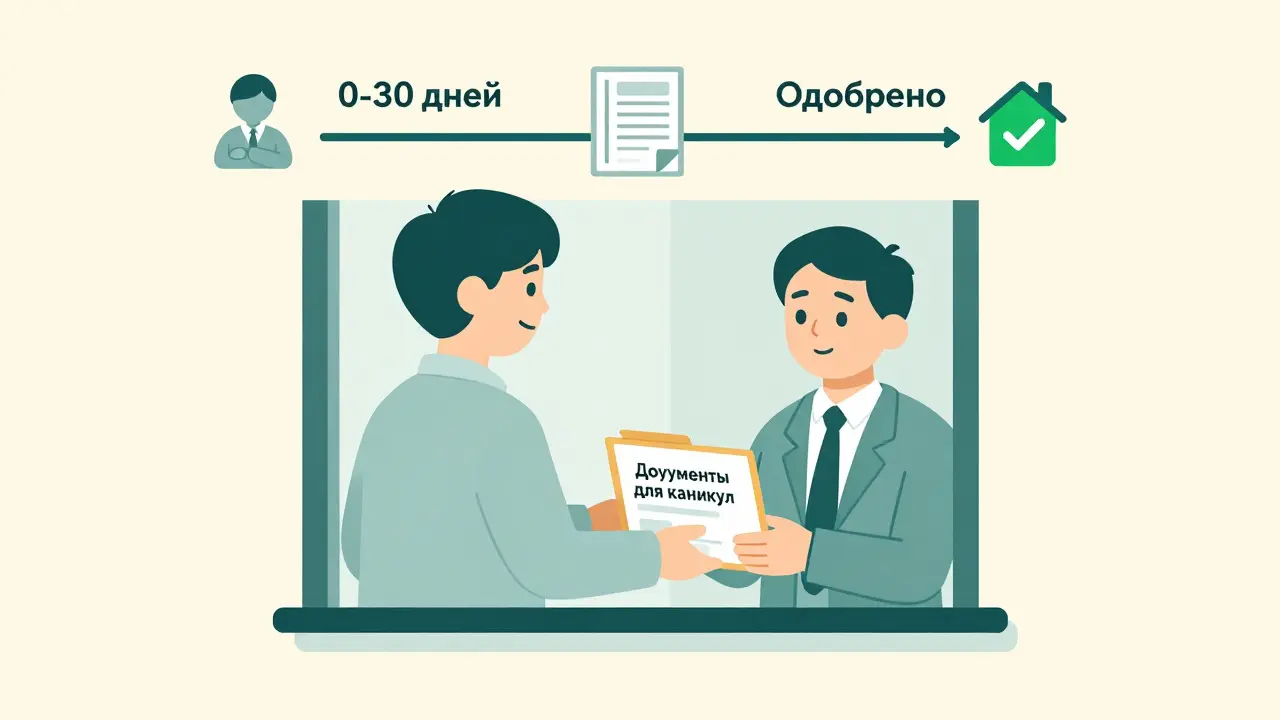

1. Ипотечные каникулы - самый быстрый способ остановить просрочку

Ипотечные каникулы - это законное право заемщика, прописанное в Федеральном законе №106-ФЗ. Они позволяют временно снизить или полностью приостановить платежи. Условия простые: жилье - единственное, сумма кредита не превышает 15 млн рублей, и вы не использовали каникулы раньше.Срок - до 6 месяцев. За это время вы можете восстановить доход, найти новую работу, пройти лечение. Во время каникул вы не платите основной долг, но проценты продолжают начисляться. Минимальный платеж - 1/10 от месячных процентов. Это значит, если ваша ежемесячная переплата по кредиту - 20 000 рублей, то в каникулы вы платите не более 2 000 рублей.

Важно: каникулы можно оформить только один раз за весь срок кредита. Подать заявление можно даже до возникновения просрочки - это повышает шансы на одобрение на 65%, по данным Ассоциации российских банков.

Что нужно для подачи:

- Трудовая книжка с записью об увольнении

- Справка о снижении дохода (от работодателя или бухгалтерии)

- Листок нетрудоспособности (если болели более 2 месяцев)

- Справка об инвалидности (I или II группа)

Процесс занимает 10-15 рабочих дней, если документы полные. Если вы подаете заявление после 30-дневной просрочки - банк может отказать. Не ждите, пока начнут звонить коллекторы.

2. Реструктуризация - если проблема не временная

Если вы понимаете, что доход не вернется - например, вы ушли на пенсию, потеряли работу навсегда или у вас трое детей и зарплата не покрывает расходы - реструктуризация подойдет лучше.Банк пересчитывает ваш кредит: увеличивает срок до 35 лет в сумме (если раньше было 15 лет - могут добавить 10-20 лет), снижает ежемесячный платеж. Пример: платеж с 58 000 рублей до 39 000. Но вы платите дольше - переплата вырастает на 15-22%.

По данным Banki.ru, 82% заемщиков, прошедших реструктуризацию, сохранили жилье. При этом 76% оценили результат как положительный - даже несмотря на рост переплаты.

Что нужно:

- Те же документы, что и для каникул

- Заявление с просьбой изменить условия кредита

- Согласие на пересчет графика платежей

Рассмотрение заявки - от 7 до 20 дней. Сбербанк одобряет 78% таких запросов, а в мелких банках - около 65%. Главное - не ждать, когда просрочка достигнет 90 дней. После этого банк может начать судебное взыскание.

3. Рефинансирование - сменить банк, снизить ставку

Если у вас высокая ставка (например, 18-20%), а сейчас в банках есть предложения на 12-14%, рефинансирование - хороший вариант. Вы берете новый кредит в другом банке и погашаете старый. Ежемесячный платеж падает в среднем на 27%, по данным ДОМ.РФ.Но есть подводные камни:

- Нужна хорошая кредитная история - никаких просрочек за последние 12 месяцев

- Требуется подтвержденный доход - справка 2-НДФЛ, выписка с карты

- Банк может отказать, если стоимость квартиры ниже оценки

- Стоимость переоформления - до 30 000 рублей (оценка, страхование, госпошлина)

Рефинансирование не спасет, если вы уже не платите. Его нужно использовать, когда вы еще в состоянии платить, но платежи тяжелы. Это не выход из кризиса - это стратегия снижения нагрузки.

4. Сдача квартиры в аренду - временное решение

Если у вас одна квартира, но она большая - подумайте о сдаче комнаты. Это может покрыть до 100% ежемесячного платежа. Например, в Москве или Санкт-Петербурге сдача одной комнаты в трехкомнатной квартире приносит 25 000-40 000 рублей в месяц.Но! В договоре ипотеки может быть пункт: «Запрещено сдавать залоговое имущество». Без согласия банка вы рискуете нарушить условия кредита. Банк может потребовать досрочного погашения или начать процедуру взыскания.

Что делать:

- Прочитайте договор - найдите пункт о сдаче

- Напишите заявление в банк с просьбой разрешить сдачу

- Приложите договор аренды и справку о доходе от аренды

- Подпишите дополнительное соглашение

Банки, особенно Сбербанк и ДОМ.РФ, все чаще идут навстречу - если доход от аренды стабильный, они дают разрешение. Это не каникулы, но работает как «остановка» кризиса.

5. Государственная помощь - 450 тысяч на погашение

Если у вас трое и более детей - вы имеете право на компенсацию до 450 000 рублей на погашение ипотеки. Программа действует до 2026 года, но оформить можно только один раз.Условия:

- Рождение третьего или последующего ребенка - после 1 января 2020 года

- Ипотека оформлена до 1 июля 2023 года

- Квартира - единственное жилье

- Сумма кредита не превышает 15 млн рублей

Средний срок оформления - 4 месяца. Многие семьи едва успевают - переплата растет, а ждать 120 дней нельзя. Подавайте документы сразу после рождения ребенка.

В 2022 году такую помощь получили 14 500 семей. В 2023 году - почти 18 000. Это не панацея, но 450 тысяч - это 10-15 месяцев платежей. Сэкономленные деньги можно потратить на лечение, обучение, ремонт.

6. Продажа квартиры - крайняя мера

Если вы не видите выхода - продайте квартиру. Это не значит, что вы останетесь без жилья. Вы можете:- Продать и купить меньшую квартиру

- Использовать деньги на аренду

- Переехать к родственникам

Банк получит деньги с продажи, погасит долг, а остаток - ваш. Если долг больше стоимости квартиры - вы остаетесь должны. Но хотя бы не будет судебных разбирательств, ареста имущества, порчи кредитной истории.

Это не «проигрыш» - это стратегический выбор. Лучше потерять квартиру, чем оказаться в списке должников с запретом на выезд за границу, арестом зарплаты и судебными издержками.

7. Банкротство - последний шаг

Банкротство физического лица - не панацея. Да, вы можете списать долг. Но есть условия:- Общий долг - более 500 000 рублей

- Просрочка - более 90 дней

- Вы не можете платить вообще - никаких доходов

И главное: если стоимость вашей квартиры превышает 1,5 млн рублей - ее могут продать, даже если она единственное жилье. Судебные издержки - от 100 000 рублей. Процесс занимает 6-12 месяцев. После банкротства вы не сможете брать кредиты 5 лет.

Юристы предупреждают: банкротство - это не спасение, а последствия. Используйте только если все остальные варианты исчерпаны.

Что НЕ делать

- Не игнорируйте звонки от банка - это не угроза, а шанс помочь

- Не берите микрозаймы, чтобы платить ипотеку - проценты будут выше, чем по ипотеке

- Не продавайте квартиру без согласия банка - это нарушение договора

- Не платите кредитному брокеру 30 000 рублей за «гарантированное решение» - большинство услуг можно получить бесплатно в банке

Алгоритм действий - что делать прямо сейчас

- Свяжитесь с банком в течение 5 рабочих дней после потери дохода

- Соберите документы: трудовая книжка, справки о доходах, больничные

- Запросите у менеджера все доступные варианты: каникулы, реструктуризация, рефинансирование

- Не соглашайтесь на первый вариант - спросите: «Какой из них снизит переплату больше всего?»

- Подпишите дополнительное соглашение - только после полного понимания условий

Эксперты ДОМ.РФ говорят: заемщики, которые обращаются до просрочки, получают помощь в 3,5 раза чаще, чем те, кто ждет, пока банк начнет судиться.

Ситуации, когда помощь не дадут

Банк может отказать, если:

- Вы не можете подтвердить уважительную причину (например, доход снизился на 20%, а не на 30%)

- У вас есть другое жилье

- Вы уже использовали каникулы

- Просрочка более 120 дней - банк уже начал судебную процедуру

Если отказали - не сдавайтесь. Обратитесь в ДОМ.РФ или в Центральный банк РФ через портал cbr.ru. Они могут вмешаться, если банк нарушает Указание №6573-У - требование помогать заемщикам при первых признаках трудностей.

Что меняется в 2025 году

С 1 января 2024 года в Госдуме рассматривают законопроект, который удлиняет ипотечные каникулы до 12 месяцев для многодетных семей и людей с инвалидностью. Это значит, что в 2025 году у вас будет больше времени на восстановление.

Также банки начинают внедрять гибридные программы: например, 3 месяца каникул + 12 месяцев с пониженным платежом. Это новый тренд - и вы можете попросить его, если ваша ситуация сложная.

Экономисты прогнозируют, что к 2025 году 4,5% всех ипотечных кредитов будут находиться в реструктуризации. Это значит - вы не одиноки. Система работает. Главное - не сидеть в тишине. Действуйте.

Можно ли получить ипотечные каникулы, если я уже просрочил платеж?

Да, можно, но шансы снижаются. Банк может отказать, если просрочка превысила 30 дней. Лучше подавать заявление до просрочки. Если уже есть просрочка - соберите все документы и сразу обращайтесь. Банк обязан рассмотреть запрос, даже если вы не вовремя.

Сколько стоит рефинансирование ипотеки?

Стоимость зависит от банка. Обычно это: оценка квартиры (3 000-7 000 руб.), страхование (от 5 000 руб.), госпошлина (2 000 руб.), технические расходы. Всего - от 10 000 до 30 000 рублей. Но если вы сэкономите 5 000 рублей в месяц на платеже, эти расходы окупятся за 2-3 месяца.

Можно ли сдать ипотечную квартиру без согласия банка?

Нет. Это нарушение договора. Банк может потребовать досрочного погашения или начать процедуру взыскания. Даже если вы сдаете квартиру и платите вовремя - без разрешения вы рискуете потерять жилье. Всегда пишите заявление и получайте письменное согласие.

Что будет, если не платить ипотеку 6 месяцев?

После 90 дней просрочки банк может начать судебное взыскание. После 120 дней - подаст иск в суд. Квартира будет арестована, выставлено на торги. Даже если вы платили раньше - банк имеет право продать жилье, чтобы покрыть долг. Не ждите - действуйте до 30-го дня просрочки.

Какие документы нужны для госпрограммы для многодетных?

Паспорт, свидетельства о рождении детей, ИНН, СНИЛС, договор ипотеки, выписка из ЕГРН, справка о доходах, заявление на получение компенсации. Подавать нужно через МФЦ или портал госуслуг. Срок рассмотрения - до 4 месяцев, поэтому подавайте сразу после рождения ребенка.

Богдан Лебедь

Блин, ну реально, кто-то еще верит в эти ипотечные каникулы как в магию? Это же просто временная затычка, а не решение. Банк ведь не дурак - проценты всё равно копятся, и через полгода ты всё ещё с долгом, но теперь ещё и с испорченной кредитной историей. Я сам через это прошёл - каникулы дали мне 5 месяцев передышки, но потом пришлось продавать квартиру. Не волшебная палочка, а ловушка для тех, кто не хочет смотреть правде в глаза.

И да, рефинансирование? Да ты что, смеёшься? Ты думаешь, тебе дадут 12% в 2025 году, если ты уже просрочил? Ты же не в Швейцарии, брат. Это только для тех, кто ещё не упал, а не для тех, кто уже в яме.

А насчёт сдачи квартиры - хаха. Договор ипотеки? Там написано: «Запрещено сдавать без согласия». А согласие? Ты думаешь, банк просто так даст? Они тебе скажут «да» - а потом придут с требованием досрочного погашения. Это как обмануть кота, чтобы он не съел твою рыбу - он всё равно её съест, но потом ещё и лапой по лицу проведёт.

Кирилл Арутюнов

Ребята, не паникуйте. Это не конец света. Я сам в 2022 году потерял работу, остался с двумя детьми и ипотекой - и выжил. Не потому что мне повезло, а потому что я действовал. Первым делом - в банк. Не ждал, не надеялся, не пил. Пошёл с документами. Всё, что написано в статье - правда. Каникулы, реструктуризация - всё реально. Сбер дал мне реструктуризацию на 25 лет - платеж упал с 68 до 35 тысяч. Да, переплата выросла, но я сохранил крышу над головой.

Не слушайте тех, кто говорит, что «всё бесполезно». Система работает. Просто надо быть готовым. Соберите документы, не ждите, пока коллекторы начнут звонить. Банк не враг - он хочет, чтобы ты платил, а не потерял квартиру. И да, если у вас трое детей - идите за 450 тысяч. Это не подарок, это твой законный шанс. Не стесняйтесь. Ты не проиграл - ты выжил. И это уже победа.

Дмитрий Демидчик

А вы знаете, что в 2025 году, согласно новому указу ЦБ РФ №6573-У, банки обязаны предлагать помощь даже при просрочке до 60 дней? Нет? Ну конечно, вы не читали. А я читал. Потому что я - человек, который знает, как устроен мир. А не те, кто думает, что «каникулы - это магия». Это не магия, это регулирование. И если ты не знаешь, что такое Указание ЦБ - ты не имеешь права говорить о своих правах.

И да, про рефинансирование - конечно, тебе не дадут 12%, если ты с просрочкой. Но ты же не читал условия? Ты просто кричишь «всё плохо». А я бы тебе сказал - сначала сходи в банк, получи выписку по кредиту, посмотри на график. Там всё написано. Не надо слушать блогеров. Надо читать законы. И тогда ты поймёшь, что ты не жертва - ты просто невежда.

И ещё - не надо сдавать квартиру. Это же не Россия, а нечто среднее между Украиной и Америкой. Ты же не хочешь, чтобы тебя обвинили в нарушении договора? А ты уже нарушаешь, просто не знаешь, как.

Система работает. Ты - нет.

Oleg Meisner

Уважаемые соотечественники, позвольте мне выразить искреннюю признательность автору за столь подробный и структурированный анализ актуальных правовых механизмов, доступных гражданам, столкнувшимся с трудностями в исполнении обязательств по ипотечному кредиту. В условиях экономической нестабильности, характерной для современной России, подобные информационные ресурсы приобретают критически важное значение.

Хочу особо подчеркнуть, что обращение в банк до возникновения просрочки - не просто рекомендация, а проявление гражданской ответственности и финансовой грамотности. Многие заемщики, увы, воспринимают банковские учреждения как враждебные структуры, тогда как на деле они вынуждены соблюдать требования Центрального банка и федерального законодательства, включая Указание №6573-У.

Также крайне важно отметить, что государственные программы поддержки многодетных семей - это не «бонус», а реализация конституционного права на жилище. Процедура оформления компенсации в 450 000 рублей требует терпения, но результат оправдывает усилия. Рекомендую всем, кто имеет право на такую помощь, не откладывать подачу документов на неопределённый срок.

Пожалуйста, не поддавайтесь панике. Не обращайтесь к «кредитным брокерам». Не берите микрозаймы. Не игнорируйте звонки. Действуйте с достоинством, с документами и с пониманием своих прав. Вы не одиноки. И вы не безнадёжны.

Vlad Mogilnikov

Всё это бред. Каникулы - это для тех, кто не умеет считать. Рефинансирование - это когда ты уже в долгу. Продажа - это когда ты проиграл. А банкротство - это когда ты уже не можешь смотреть в зеркало. Потому что ты не просто не заплатил - ты стал зависимым от системы. И да, ты не одинок. Ты - статистика. 4,5% - это ты. И ты не герой. Ты просто цифра.